2013.07.01更新

孫などへ教育資金を非課税で贈与できる制度が開始しました。

この制度は、平成25年4月1日から平成27年12月31日までの期間において、直系尊属である祖父母などが30歳未満の孫など(受贈者)に対して、教育資金を一括贈与した場合に贈与税が非課税になるというものです。

非課税となるのは受贈者1人につき1500万円までで、学校などの教育機関に支払う教育資金、例えば幼稚園や大学、各種学校の入学金や授業料のほか、学校用品の購入費などが対象となります。

また、学習塾や予備校の授業料、野球などスポーツの指導料、ピアノなど文化芸術に関する活動の指導料、また、それらに関する物品の購入費用などの学校等以外に対して支払う教育資金は、前述の1500万円の範囲内で最大500万円までが非課税となります。

手続きはまず信託銀行などの金融機関で専用口座を開設する必要があります。

なお、(1)受贈者が30歳になったとき (2)受贈者が死亡したとき (3)口座残高が0になって受贈者と金融機関との間に契約終了の合意がなされたときは、教育資金口座に関する契約は終了します。

(1)と(3)の事由で契約が終了し残額がある場合や、教育資金以外の支出がある場合などは贈与税の課税価格に算入され、その年の課税価格が贈与税の基礎控除を超えているときは申告が必要になります。

投稿者: 伯税務会計事務所

2013.06.01更新

小売業を営んでいる方から、「先日、事業用の車で配達中に追突事故にあいました。そこで加害者側から治療費や慰謝料、損害賠償金などを受け取りましたが、これら受け取った損害賠償金などについて申告は必要なのでしょうか?」というご相談がありました。

交通事故による損害賠償金などは、その内容によって非課税となるものと、事業収入として申告しなければならないものに分かれます。

具体的には、事故による負傷について支払いを受ける治療費や慰謝料、また働けないことによる収益の補償をする損害賠償金などは非課税となります。

ただし治療費として受け取った金額は医療費を補てんするものであるため、医療費控除を受ける場合は支払った医療費の金額から差し引きます。しかし、その医療費を補てんしなお余りがあっても、他の医療費から差し引く必要はありません。

また、事故により使えなくなった商品についての損害賠償金は、収入金額に代わる性質を持つため非課税とならず、事業の収入金額として申告が必要になります。

最後に見舞金についての取り扱いですが、見舞金は「社会通念上それにふさわしい金額」については非課税となります。

なお、収入金額に代わる性質を持つものなどは非課税所得から除かれます。このように交通事故による損害賠償金などは、その内容により取り扱いが異なります。

投稿者: 伯税務会計事務所

2013.05.20更新

投稿者: 伯税務会計事務所

2013.05.01更新

死亡保険は契約形態の違いにより、保険金の受取時にかかる税金の種類が変わります。はじめに生命保険の一般的な契約形態を確認しましょう。

生命保険会社と保険の契約を結び保険料を負担する人を「契約者」といい、その人の生死や病気などが保険の対象となっている人のことを「被保険者」といいます。また、保険金や給付金を受け取る人のことを「受取人」といいます。

例えば契約者と被保険者が夫で受取人が妻の場合は、相続税が課税されます。

この方法は高額な相続財産がない限り相続税がかからないため、最も一般的な契約方法といえます。

次に契約者と受取人が夫で被保険者が妻の場合は、契約者と受取人が同一ですから一時所得となり所得税が課税されます。

最後に契約者が夫で被保険者が妻、受取人が子の場合ですが、契約者が生存しているため保険金は受取人である子への贈与となり贈与税が課税されます。

このように死亡保険は契約形態の違いによって税金が変わります。ぜひ今後の参考にしてください。

投稿者: 伯税務会計事務所

2013.04.01更新

昨年の8月、ベルギー在住の日本人音楽家、堀米ゆず子さんが使用するバイオリンの名器『ガルネリ』が、ドイツのフランクフルト国際空港で税関当局に差し押さえられました。

日本からの帰りにフランクフルトで飛行機を乗り換えようとした際、持っていたバイオリンの輸入申告を怠ったとして差し押さえられ、バイオリンの評価額100万ユーロ(当時で約1億円)の19%にあたる19万ユーロの関税の支払いを求められました。

最終的に今回のバイオリンは無償で返還されましたが、サッカーの乾貴士選手が申告しなかったことを理由に腕時計を押収されるなど、トラブルはたびたび発生しているようです。なお、ドイツでは一般に、総額430ユーロ相当以上の物品をEU加盟国以外の第三国から持ち込む場合には、一時輸入の申告をする必要があります。

そもそも「関税」とは、古代都市国家における手数料からはじまり、内国関税、国境関税というような変遷を経て、現在では一般に「輸入品に課される税」となっています。国内の産業を守ることや、税金収入を得ることが主な目的とされています。

いま賛否をめぐる議論が続いている環太平洋パートナーシップ(TPP)協定は、こうした関税と非関税障壁を撤廃し国境を越えて自由貿易圏を作ろうという構想ですが、メリットもあればデメリットもあり大変難しい問題です。

投稿者: 伯税務会計事務所

2013.03.01更新

「復興特別所得税」が平成25年1月1日からはじまりました。

趣旨は「東日本大震災からの復興を図ることを目的として、東日本大震災復興基本法に定める基本理念に基づき、平成23年度から平成27年度までの間において実施する復興施策に必要な財源を確保するための特別措置」とされています。

復興特別所得税は平成25年1月1日から平成49年12月31日までの25年間で、基準所得税額に2.1%の税率を乗じた金額となります。

従ってサラリーマンの場合は今年1月の給与から、これまで源泉徴収されていた所得税額に復興特別税額が併され源泉徴収されています。

例えば本来、源泉徴収される所得税額が10000円であれば、その2.1%の210円が復興特別税額として合算され、10210円が給与から源泉徴収されることになります。

財務省によると、夫婦と子ども2人のサラリーマン世帯の場合、年収500万円で年約1600円、年収1000万円で年約14000円の負担増になるとされています。

また、所得税だけでなく個人住民税についても平成26年度から平成35年度の10年間、個人住民税の均等割の税率が1000円ほど引き上げられて年額5000円となります。

なお、預金利息、FX取引の利益、投資信託の譲渡益や分配金の所得税額に対しても、平成25年1月1日から25年間、2.1%の復興特別所得税が課されることになります。

投稿者: 伯税務会計事務所

2013.02.01更新

石油や天然ガスなどに課税される「地球温暖化対策のための税(環境税)」が平成24年10月から施行されました。主な削減効果としては、課税により化石燃料の価格が上がることで消費量が減る「価格効果」が期待されています。

また、税収を活用してリチウムイオン電池などの革新的な低炭素技術集約産業の国内立地の推進や、中小企業等による省エネ設備導入の推進など、省エネルギー対策や再生可能エネルギー普及といった「財源効果」も期待されています。

さらに、国民などが二酸化炭素削減をより強く認識する「アナウンスメント効果」もあると考えられています。

環境税は石油や天然ガス、石炭などすべての化石燃料に課税され、国内産であれば採掘業者が、輸入の場合は石油精製業者などの輸入業者が納税します。

税額は排出する二酸化炭素の量に応じて決まります。なお、急激な負担増を避けるため税率は3年半かけて段階的に引き上げられ、最終的な税額は二酸化炭素の排出量1トンあたり289円になります。完全実施後は年間で2623億円の税収が見込まれています。

課税は事業者にされますが、最終的にはガソリン価格や電気料金などに転嫁されます。そのため家計負担は、現在のエネルギー使用量などをベースに単純試算した場合、平均的な世帯で月100円程度増えると予想されています。

投稿者: 伯税務会計事務所

2013.01.03更新

「税務調査手続の明確化」「処分の理由附記の義務付け」「更正の請求期間の延長」などの税制改正が平成23年度に行われました。

「税務調査手続の明確化」では実地の税務調査が行われる場合、原則として納税者や税理士などの税務代理人と調査開始日時について調整がされます。

また、調査の目的、調査の対象となる税目や期間などが事前に通知されるなど、これまで慣行として行われてきた税務調査手続きの一部が法律上明確化されました。一方で、事前通知を必要としない場合があることも明確化されました。

「処分の理由附記の義務付け」では、更正の請求に対して更正をすべき理由がない旨の通知や青色申告承認申請の却下などの「申請に対する拒否処分」や、更正、決定、加算税賦課決定、督促、差押えなどの「不利益処分」を行う場合には理由が示されることになりました。

「税務調査手続の明確化」と「処分の理由附記の義務付け」は、原則として平成25年1月1日から適用されます。

また「更正の請求期間の延長」においては、平成23年12月2日以後に法定申告期限となる国税について、更正の請求ができる期間が法定申告期限から原則として5年に延長されました。

「更正の請求」とは既に行った申告について税額等が実際より多かったときなどに、正しい額に訂正することを求める手続きになります。

投稿者: 伯税務会計事務所

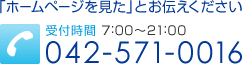

2013.01.01更新

投稿者: 伯税務会計事務所

2012.12.01更新

相続について、夫婦と子どもが2人の4人家族だった場合で考えてみましょう。

夫婦の一方が亡くなり、残された配偶者と子どもが相続をしました。この1回目の相続のことを「1次相続」といいます。

その後、残された配偶者も亡くなり、子どもが相続をしました。この2回目の相続のことを「2次相続」といいます。

ここで知っておいていただきたいことは、最初の1次相続での財産の分け方しだいで、1次相続と2次相続の相続税額が合計数百万円も違ってくる場合があるということです。

例えば遺産が1億6000万円だったとして、次の3パターンで相続した場合の1次相続と2次相続の合計相続税額を計算してみました。

(1)1次相続:残された配偶者が8000万円・子が4000万円ずつ/2次相続:子が4000万円ずつ (2)1次相続:残された配偶者が全額の1億6000万円/2次相続:子が8000万円ずつ (3)1次相続:子が8000万円ずつ/2次相続:なし それぞれの合計相続税額は、(1)650万円(2)1400万円(3)1100万円となり、最高で750万円の差が出ます。

では、(1)の方法が一番良いのかというと、必ずしもそうとは言えません。相続方法は遺産の内容や家族状況でさまざまです。

そのためしっかりと状況を把握し、また「相続税の特例」も含め総合的に判断して決めることが大切となります。

投稿者: 伯税務会計事務所